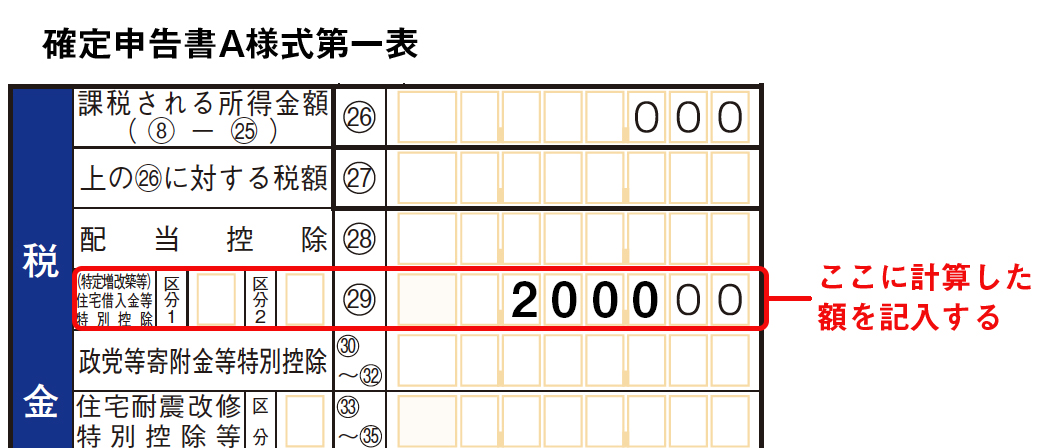

4-4. 住宅借入金等特別控除の記入

10年以上の住宅ローンを組んで購入した人は住宅借入金等特別控除が受けられます。

また、自宅のリフォームにかかった費用も控除の対象となるので上手に利用しましょう。

対象となる人や住宅は下の条件にあてはまるものです。

なお、自宅・店舗併用の場合は、床面積の半分以上を自宅として使っていることが条件になります。

■住宅借入金等特別控除の適用要件

1、10年以上のローンである

2、過去2年の所得税について居住用財産を譲渡した場合の3,000万円控除や軽減税率の適用を受けていない

3、個人の合計所得金額が3,000万円以下

4、リフォームの場合は、工事費が100万円以上

5、住宅の取得等をした日から6カ月以内に居住すること

■住宅借入金等特別控除の対象となる住宅

1、床面積が50㎡以上の新築住宅

2、床面積が50㎡以上の中古住宅で、

ア、耐火建築物(マンション等)は建築後経過年数25年以内のもの

イ、非耐火建築物(木造等)は建築後経過年数20年以内のもの

ウ、上記以外の場合で地震に対する一定の安全基準に適合するもの

なお、控除の対象ならないのは次のような場合です。

■控除の対象にならないもの

1、住宅が店舗と併用で住宅の床面積の1/2超が居住用でない

2、ローンが親族からの借入金である

3、親族から購入した住宅

☛Point

住宅税制には、基本的(住宅借入金等特別控除)なローン控除の他に、省エネ改修やバリアフリー改修工事等によるものでローン返済期間が5年以上(ローン型減税)や住宅ローンがない場合(投資型減税)もあります。利用できる制度と書類等確認しましょう!

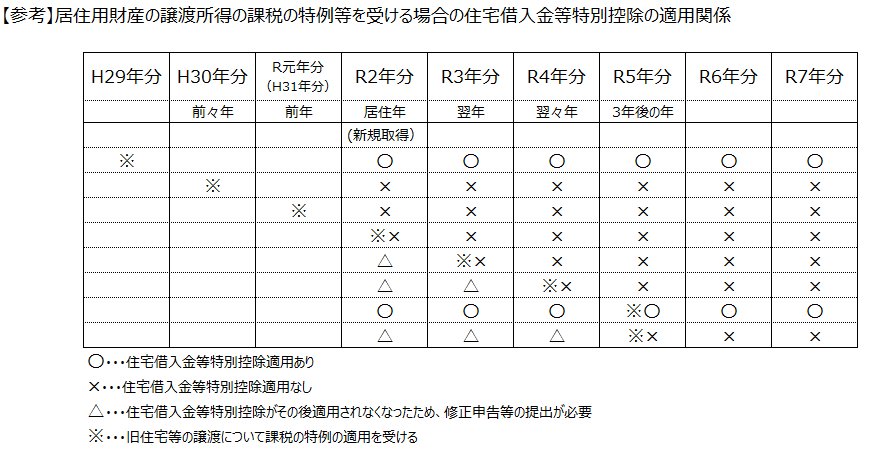

※令和2年4月1日以後に行う資産の譲渡については、新規住宅を居住の様に供した個人が、居住年の翌年以後3年以内の各年中に旧住宅等の譲渡をした場合、その者がその譲渡に居住用財産の譲渡の特例の適用を受けるときは、その者の居住年以後10年間の各年分の所得税については、住宅借入金等特別控除の特例を適用できません。

※自己の居住用財産の買い換えを行ったときは要注意!

※税務署等で確認しましょう!

住宅借入金等特別控除の控除額

住宅借入金等特別控除は10~13年間にわたって適用があります。控除額は、次のように居住年によって異なります。また、「認定住宅」であるかどうか、「特定取得」であるかどうかで限度額が異なります。

※「特別特定取得」とは、住宅の取得等の金額に含まれる消費税の額が、10%の税率によるものである。これは、売買契約書等書類において、消費税が10%であることが明らかであることを要する。

→[1-3 page4 「自宅を建てた・購入した・増改築した」]参照

◯一般の住宅

| 居住年 | 控除期間 | 各年の控除額の計算 (控除限度額) |

| 平成21年~平成22年 | 10年間 | 1~10年目 年末残高等×1% (50万円) |

| 平成23年 | 10年間 | 1~10年目 年末残高等×1% (40万円) |

| 平成24年 | 10年間 | 1~10年目 年末残高等×1% (30万円) |

| 平成25年 | 10年間 | 1~10年目 年末残高等×1% (20万円) |

| 平成26年1月1日~ 令和元年9月30日 |

10年間 | 1~10年目 年末残高等×1% (40万円) (注)住宅の取得等が特定取得以外の場合は20万円 |

| 令和元年10月1日~ 令和2年12月31日 |

13年間 コロナ措置あり※ |

[住宅の取得等が特別特定取得に該当する場合] 【1~10年目】 年末残高等×1% (40万円) 【11~13年目】 次のいずれか少ない額が控除限度額 ①年末残高等〔上限4,000万円〕×1% ②(住宅取得等対価の額-消費税額〔上限4,000万円〕)×2%÷3 (注)「住宅取得等対価の額」は、補助金及び住宅取得等資金の贈与の額を控除しないこととした金額をいいます。 |

| 10年間 | [上記以外の場合] 1~10年目 年末残高等×1% (40万円) (注)住宅の取得等が特定取得以外の場合は20万円 |

|

| 令和3年 | 10年間 | 1~10年目 年末残高等×1% (40万円) (注)住宅の取得等が特定取得以外の場合は20万円 |

◯認定住宅

| 居住年 | 控除期間 | 各年の控除額の計算 (控除限度額) |

| 平成21年6月4日~ 平成23年12月 |

10年間 | 1~10年目 年末残高等×1.2% (60万円) |

| 平成24年 | 10年間 | 1~10年目 年末残高等×1% (40万円) |

| 平成25年 | 10年間 | 1~10年目 年末残高等×1% (30万円) |

| 平成26年1月1日~ 令和元年9月30日 |

10年間 | 1~10年目 年末残高等×1% (50万円) (注)住宅の取得等が特定取得以外の場合は30万円 |

| 令和元年10月1日~ 令和2年12月31日 |

13年間 コロナ措置あり※ |

[住宅の取得等が特別特定取得に該当する場合] 【1~10年目】 年末残高等×1% (50万円) 【11~13年目】 次のいずれか少ない額が控除限度額 ①年末残高等〔上限5,000万円〕×1% ②(住宅取得等対価の額-消費税額〔上限5,000万円〕)×2%÷3 (注)「住宅取得等対価の額」は、補助金及び住宅取得等資金の贈与の額を控除しないこととした金額をいいます。 |

| 10年間 | [上記以外の場合] 1~10年目 年末残高等×1% (50万円) (注)住宅の取得等が特定取得以外の場合は30万円 |

|

| 令和3年 | 10年間 | 1~10年目 年末残高等×1% (50万円) (注)住宅の取得等が特定取得以外の場合は30万円 |

※コロナ措置とは

新型コロナウイルス感染症の影響で期限内(令和2年12月31日)に入居できなかった場合の措置

次の要件のいづれも満たすことで、令和元年10月1日から令和2年12月31日までの入居が条件である「特別特定取得」による13年間の控除措置の対象となることができる。

1 新築等の場合

① 次の期日までに契約が行われていること

・注文住宅の新築の場合:令和2年9月末

・分譲住宅や既存住宅の取得又は増改築等の場合:令和2年11月末

② 新型コロナウイルス感染症の影響で入居が遅れたこと。

2 既存住宅取得の場合の入居期限要件(原則は、取得等の日から6か月以内)は、取得後に行った増改築工事等が新型コロナウイルス感染症の影響で遅れ、入居が遅れた場合でも、以下の要件のいずれも満たせば、入居期限が「増改築等完了の日から6か月以内」となる。

① 以下のいずれか遅い日までに増改築等の契約が行われていること。

・既存住宅の取得日から5か月後まで

・新型コロナウイルス税特法施行日(令和2年4月30日)から2か月後まで

② 新型コロナウイルス感染症の影響で入居が遅れたこと。

☛追加提出書類⇒㋐契約の時期を確認できる書類(工事請負契約書や売買契約書の写し)、㋑入居時期に関する申告書兼証明書

国土交通省HPより

住宅:新型コロナウイルス感染症の影響を踏まえた住宅取得支援策について – 国土交通省 (mlit.go.jp)

準備する書類は増えますが、控除期間が13年か10年かの差は大きいもの適用できるかどうか確認しましょう!