4-6. 納める税額の記入

復興特別所得税を加算した総額を計算する

いよいよ最後の段階ですが、控除には順番があり、何回かに分けて段階的に計算します。

・「差引所得税額」の計算…先に計算した「税額」から「配当控除」「住宅借入金等特別控除」などいくつか該当する税額控除を差し引いた金額です。

・「基準所得税額(再差引所得税額)」の計算…「差引所得税額」からさらに「災害減免額」を差し引いた金額です。「災害減免額」がなければ、ここは「差引所得税額」を再度書き写すだけです。

・「復興特別所得税額」の計算…計算したばかりの「基準所得税額」に2.1%(0.021)を掛けます。小数点以下は切り捨てて構いません。復興特別所得税とは、東日本大震災からの復興のために財源の一部を確保するために課せられている税制です。平成25年から令和19年まで、所得税(基準所得税額)に復興特別所得税額が加算されることになっています。

・「所得税及び復興特別所得税」の計算…「基準所得税額」と「復興特別所得税額」を足し合わせます。この額は、結局のところ「基準所得税額」に102.1%を掛けた金額ということになります。

収める税額(または還付金)を計算する

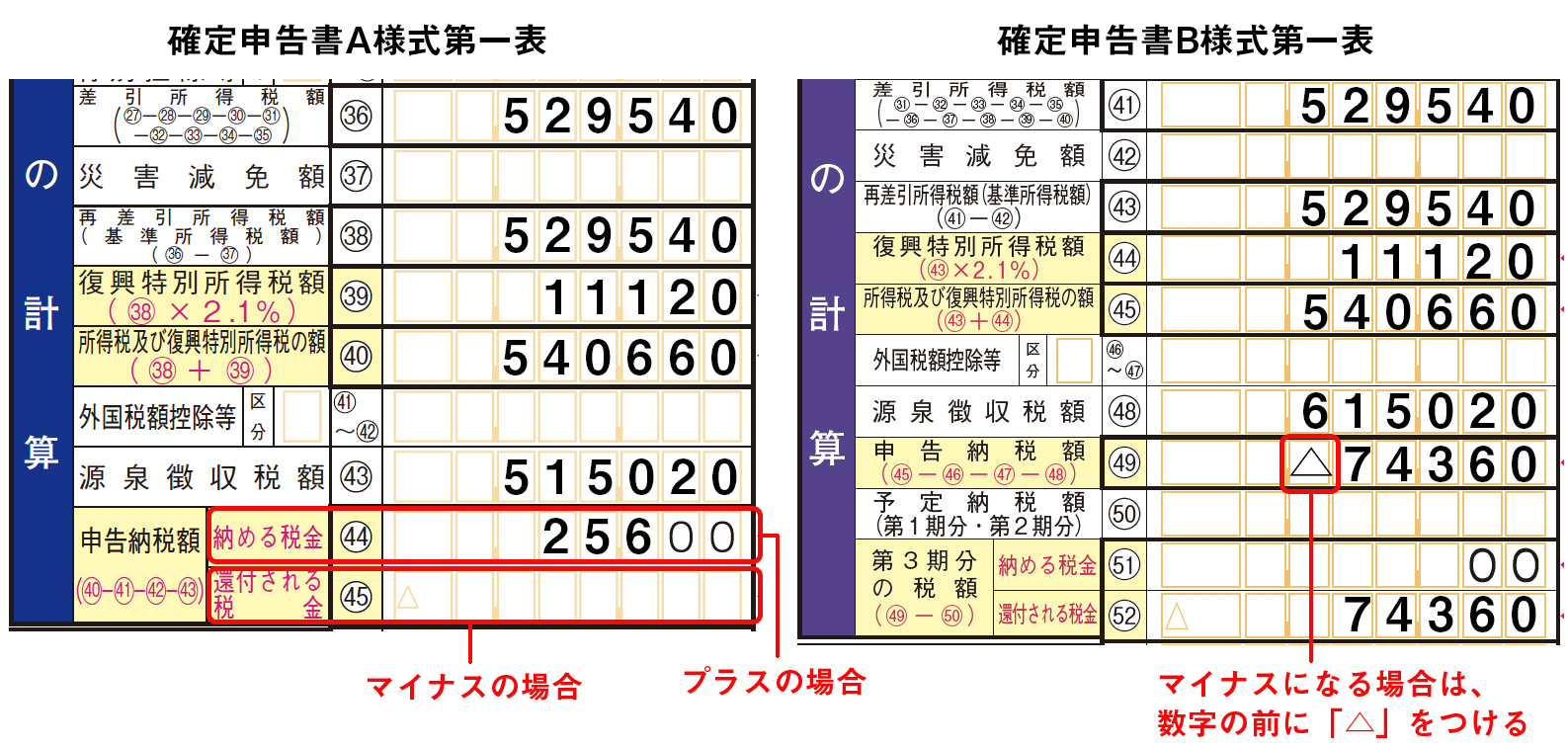

最後の部分は、A様式とB様式で多少異なります。

【A様式の場合】

「所得税及び復興特別所得税」から、「外国税額控除」と「源泉徴収額」を差し引きます。計算した額がプラス(黒字)の場合は100円未満を切り捨て「納める税金」に記入、マイナス(赤字)の場合はそのまま「還付される税金」に記入します。

【B様式の場合】

・「申告納税額」の計算…「所得税及び復興特別所得税」から、「外国税額控除」と「源泉徴収額」を差し引きます。計算した額が黒字でも赤字でも、いったん「所得税及び復興特別所得税の申告納税額」欄に記入します。赤字の場合は金額の前に△印をつけます。

・「予定納税額」の記入…税務署から通知を受けた第1期分(納期限前年7月31日)・第2期分(納期限11月30日)の予定納税がある場合は、実際に納付したかどうかに関係なく第一表の「予定納税額」に第1期分と第2期分の合計額を記入しなければいけません。税務署から確定申告用紙が送付されている人はあらかじめ印字されているはずです。

・「第3期分の税額」の計算… 「申告納税額」から「予定納税額」を差し引きます。計算した額がプラス(黒字)の場合は100円未満を切り捨て「納める税金」に記入、マイナス(赤字)の場合はそのまま「還付される税金」に記入します。