2-2. 不動産所得の記入方法

不動産所得の計算方法1

実際の計算例をみていきましょう。

(例1) 青色申告の不動産所得で、65万円控除と青色事業専従者給与の適用を受けている場合

水野正さんは、貸駐車場5件と、4階建ての建物の貸付を行っており、4階部分は自宅用として使用しています。

1〜3階までの貸室は9室あります。

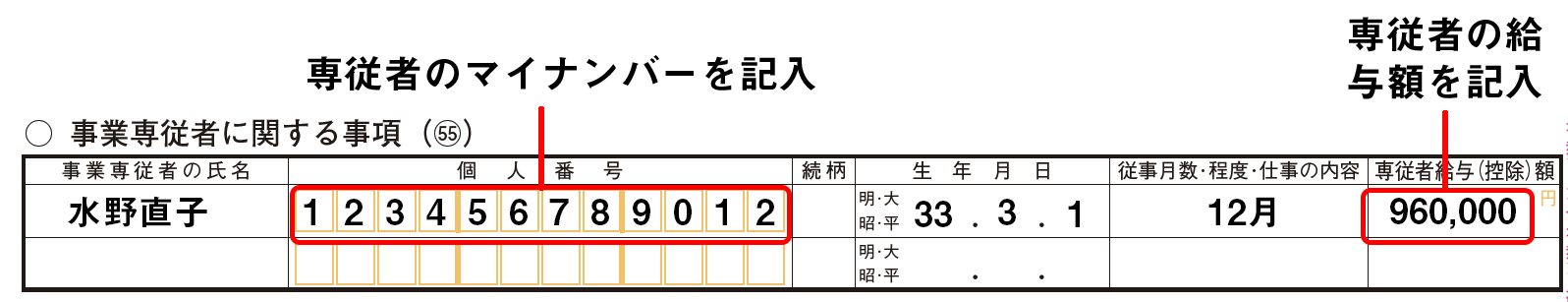

『青色事業専従者給与届出書』を提出しており、奥さんに適正な金額として月8万円(年間96万円)を支払っています。

青色申告の特別控除(2-1.事業所得の記入方法の2ページ「青色申告特別控除フローチャート」参照)の要件は満たしています。

1、事業的規模を判定する

イ)貸駐車場 5件⇒貸室1室に相当

ロ)建物貸室 9室

上の2つを足すと独立した室数が10室以上になり、事業的規模に相当するので、青色事業専従者給与の適用が受けられます。

2、収入を計算する

貸駐車場 600,000円

家賃 6,300,000円

礼金・更新料 560,000円

合計 7,460,000円 (決算書に記載)

3、必要経費を計算する

必要経費は貸付部分にしか適用されませんので、まずは建物の貸付割合を計算します。その際の条件は以下のとおりです。

<条件>

固定資産税 建物200,000円、駐車場100,000円

損害保険料 建物80,000円

建物取得価額 60,000,000円(平成19年1月取得、貸付開始)

土地建物取得時借入金 80,000,000円

借入金利息 2,100,000円

貸付割合 75%=200(4階までの総床面積)のうち150(1〜3階の貸付部分床面積)

貸付部分の租税公課

150,000円(建物全体200,000円×75%<貸付割合>)+100,000円(駐車場)=250,000円…①(決算書の損益計算書に記載)

損害保険料 80,000円×75%(貸付割合)=60,000円…②(決算書の損益計算書に記載)

貸付部分の減価償却費

建物全体の減価償却費=(60,000,000円(建物取得価額)×0.9×0.022×12/12)=1,188,000円

貸付部分の減価償却費=1,188,000円×75%(貸付割合)=891,000円…③(決算書の損益計算書に記載)

借入金利子 2,100,000×75%(貸付割合)=1,575,000円…④(決算書の損益計算書に記載)

必要経費の合計=①+②+③+④=2,776,000円

4、不動産収入から必要経費・青色事業専従者給与及び青色申告特別控除額を引き、所得金額を算出する

水野さんの場合は1の事業的規模の判定で条件を満たしていますので、専従者給与の控除960,000円と、期限内にe-Taxにより申告をするので青色申告特別控除650,000円が受けられます。

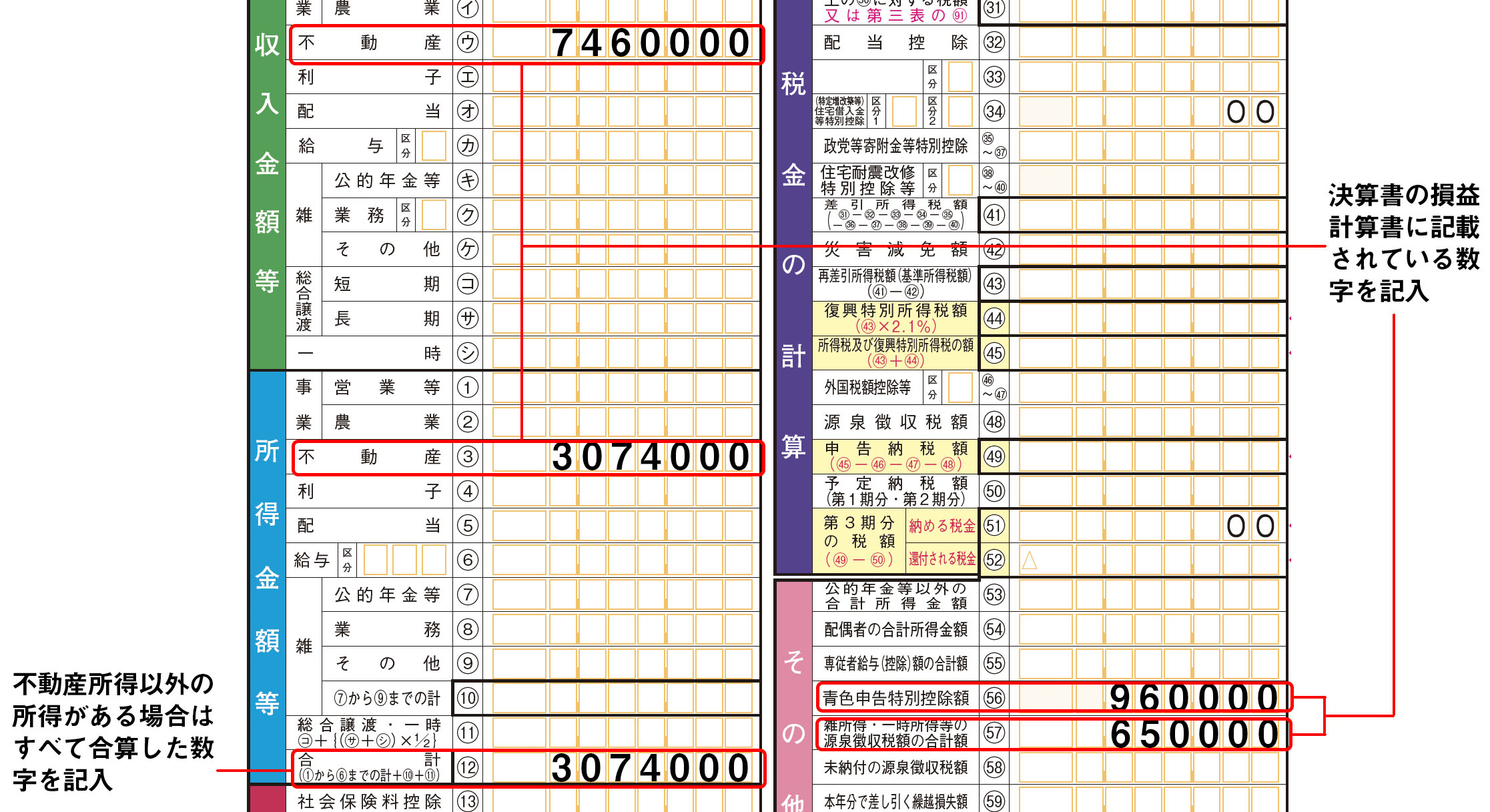

不動産所得=7,460,000円(収入合計)−2,776,000円(経費合計)−960,000円(専従者給与の控除)−650,000円(青色申告特別控除)=3,074,000円

不動産収入の記入方法1

では、例1の事例に基づいて、実際の確定申告書に記入をしてみましょう。