2-1. 事業所得の記入方法

贈与や自家消費の計算方法

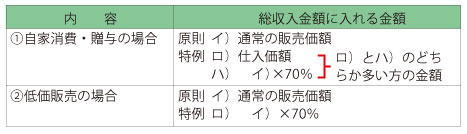

商品や製品など棚卸資産を家事のために使った場合や、親族や知人に無償や低価格で販売した場合の収入金額は下の表のとおりです。

収入の計上時期

収入の計上時期は、原則として下の表のとおりです。

還付消費税の計上時期

消費税について税込経理方式を採用している場合には、原則として申告書を提出した日の属する年分の収入金額とします。

ただし、申告書に記載すべき消費税等の還付税額を未収入金に計上したときは、その未収入金に計上した年、つまり課税期間の事業年度の収入金額に算入することもできます。

税抜経理方式を採用している場合には、その課税期間の事業年度の収入金額に算入します。

必要経費として認められるものとは

次に、必要経費を計算します。必要経費とは、総収入金額に対応する売上原価、およびその年に発生した販売費・一般管理費その他業務上の費用です。

また、必要経費は、実際に支払った金額ではなく、その年において支払うべき債務の確定した金額です。

必要経費として認められるのは以下のものです。

必要経費として認められるもの

①売上原価 ②租税公課 ③減価償却費 ④荷造運賃 ⑤水道光熱費 ⑥旅費交通費

⑦通信費 ⑧広告宣伝費 ⑨接待交際費 ⑩損害保険料 ⑪消耗品費 ⑫福利厚生費

⑬給料賃金 ⑭利子割引料 ⑮地代家賃 ⑯専従者控除と青色事業専従者給与

必要経費の計算方法

①売上原価

売上原価とは売上に対応する商品の仕入金額であり、販売されていない商品に対する仕入金額は必要経費になりません。

売上原価の計算式

売上原価 = 期首商品棚卸高 + 仕入高 − 期末商品棚卸高

②租税公課

事業に関連して納める税金や賦課金のことです。

印紙税・事業税・固定資産税・登録免許税・自動車税などが含まれます。

ただし、所得税・住民税・罰金的な税金(加算税や延滞税など)は、経費になりません。

③減価償却費

建物・機械・車両などの資産(減価償却資産)を購入する費用は、毎年使用することによって価値が減少し、その価値の減少が収入に対応しているといえるため、購入した年に全額を経費としないで、事業に使える期間(耐用年数:省令で定められた年数)に渡って経費にします。これを減価償却といいます。

減価償却する主な方法には、毎年一定額を償却する「定額法」と、毎年その期首の未償却残高に対して一定率で償却する「定率法」の2種類があります。届け出がない場合は、「定額法」により計算します。税務署に「定率法」で減価償却することを届け出ていれば、定率法で計算することも可能です。減価償却費は、次の算式により計算します。

※平成19年3月31日以前に取得した減価償却資産については、「旧定額法」や「旧定率法」などの償却方法が適用されることがあります。

※平成19年4月1日から平成24年3月31日までの間に取得した減価償却資産については、届出によって「250%定率法」と呼ばれる定率法が適用されることがあります。なお、平成24年4月1日以後に取得した減価償却資産については、「改定償却法:200%定率法」と呼ばれる定率法の適用がされることがあります。

※平成10年4月1日以降に取得した「建物」については、定額法しか適用できません。

※平成28年4月1日以降に取得した「建物附属設備」「構築物」については、定額法しか適用できません。

※少額の減価償却資産について

◯使用可能期間が1年未満または取得価額が10万円未満のものは、複数年に分けて減価償却をする必要はなく、取得時に全額必要経費に算入できます。

◯取得価額が10万円以上20万円未満の減価償却資産については、確定申告書への記載等を要件として、1/3ずつ3年間にわたり均等に必要経費に算入できます。

◯青色申告で確定申告している中小事業者の場合、取得価額が10万円以上30万円未満の減価償却資産については、一定の要件の下で、300万円まで一括して必要経費に算入できます(令和4年3月31日まで)。

■定額法

減価償却費=取得価額×定額法の償却率×(事業用に使った月数/12)

※「定額法の償却率」は、対象となる減価償却資産の耐用年数により異なります。

※店舗併用住宅の場合は事業用部分の面積割合で必要経費に算入します。

■定率法

減価償却費=未償却残高×定率法の償却率×(事業用に使った月数/12)

【ただし、償却が進んで、上記で計算した減価償却費の金額(調整前償却額)が一定額(償却保証額)未満となった年以降は計算方法が変わります。

減価償却費=改定取得価額×改定償却率】

※「未償却残高」とは、取得金額から、前年度までの(累計)既償却額を引いた額です。

※「定率法の償却率」「改定償却率」は、対象となる減価償却資産の耐用年数により異なります。

※「償却保証額」とは、資産の取得価額に(耐用年数に応じた)「保証率」を乗じて計算した金額をいいます。「保証率」も対象となる減価償却資産の耐用年数により異なります。

※「改訂取得価額」とは、調整前償却額が初めて償却保証額未満となる年の期首の未償却残高をいいます。

④荷造運賃

販売商品を顧客に届けるための荷造りにかかった包装材料費、船・車の運賃などが含まれます。

⑤水道光熱費

事業用として消費した水道代・電気代・ガス代・灯油代などが含まれます。店舗併用住宅の場合は、点灯時間・使用頻度などを参考に事業用と個人用を按分します。

⑥旅費交通費

事業にかかった乗車券代・タクシー代・宿泊料などが含まれます。

⑦通信費

事業用に使用した電話料・切手代などが含まれます。プライベートと併用の場合は、使用頻度などで按分します。

⑧広告宣伝費

新聞・雑誌などの広告費用、Webサイトの管理費、名入りティッシュやタオルなども広告宣伝費に含まれます。

⑨接待交際費

事業の遂行のために直接必要な得意先の接待費、中元・歳暮などの贈答費用が含まれます。

⑩損害保険料

事業の遂行上必要な損害保険・自動車保険・火災保険・賠償責任保険などの保険料が含まれます。ただし、事業主の病気やケガに備えて加入する所得保障保険は、事業遂行とは直接関係ないため必要経費になりません。長期の損害保険料のうち、積立保険料部分は必要経費に入りません。店舗併用住宅の場合は事業用部分の面積割合で按分し必要経費に算入します。

⑪消耗品費

包装紙・テープ・文房具・パソコン周辺機器・ソフトウェアの使用料などの費用が含まれます。また、器具・備品で使用可能期間が1年未満のものや、取得価額が10万円以下のもの(少額の減価償却資産:前述)の費用も含みます。

⑫福利厚生費

従業員の慰安・保健・レクリエーションなどのための費用及び事業主が負担する健康保険、厚生年金保険、雇用保険などの保険料が含まれます。あくまでも、従業員のために支出した経費で、事業主のための支出は含まれません。

⑬給料賃金

従業員に支払う給料・賃金などが含まれます。家族や生計が一緒の親族に支払う金額は給料賃金にはなりません。あくまでも、他人に支払った経費です。

⑭利子割引料

事業用資金の借入金に対する支払利息などが含まれます。借入金の返済元本は経費にはなりません。利息部分のみが経費です。

⑮地代家賃

事業用の土地や建物を賃借している場合の地代や家賃などが含まれます。店舗併用住宅の場合は事業部分の面積割合で案分し、必要経費に算入します。

⑯青色事業専従者給与

事業を営む青色申告者が、「青色専従者給与に関する届出書」を提出している場合、生計を一にする配偶者その他の親族に対して届出書記載の金額を上限として、労務の対価である給与を支払うことができ、当該支払った給与について必要経費に算入することができます。

〈青色事業専従者の要件〉

・青色申告者と生計を一にする配偶者その他の親族であること

・その年の12月31日現在で年齢が15歳以上であること

・その年を通じて6月を超える期間、青色申告者の営む事情に専ら従事していること

〈青色専従者給与に関する届出書〉

・その年分以後の適用を受けるためには、その年の3月15日までに「青色事業専従者の氏名・職務の内容・給与の金額・支給期など」を記載した届出書を所轄税務署長に提出することが必要です。

〈専従者控除額とは?〉

白色申告者が営む事業において事業専従者がいるとき、各事業専従者につき、次の(1)(2)のうち

いずれか低い金額が、事業専従者控除額として必要経費にみなされる制度で計上することができる金額の上限があります。

かつ、確定申告書(収支内訳書)に事業専従者控除額に関する事項を記載し、申告することで適用されます。

(1) イ その納税者の配偶者である事業専従者・・・860,000円

ロ 配偶者以外の事業専従者・・・500,000円

(2) 事業から生じた所得金額÷(事業専従者の数+1)

☛Point

青色事業専従者も事業専従者も当該控除額(必要経費算入額)は、その事業専従者の給与所得の収入金額となり、配偶者(特別)控除及び扶養控除の対象者からはずれます。

※給料賃金において、家族や生計が一緒の親族に支払金額は、原則、必要経費に算入できません。ただし、青色申告者が「青色事業専従者給与に関する届出書」を税務署に届け出ている場合、および白色申告者の生計をーにする親族が一定の要件を満たす場合に限り、「青色事業専従者給与」または「事業専従者控除」の適用を受け、必要経費にすることができます。

☛参考【新型コロナウイルス関連で事業用資産に生じた災害による損失等の取扱い】

災害により生じた損失の金額は、その損失の生じた日の属する年の必要経費に計上できるとして取り扱って差し支えない。

災害により生じた損失等とは

・飲食業者等の食材の廃棄損

・感染者が確認されたことにより廃棄処分した器具備品等の除却損

・施設や備品など消毒するために支出した費用

・感染発生防止のために配備するマスク、消毒液、空気洗浄機等の購入費用

・イベント等中止により、廃棄せざるを得なくなった商品等の廃棄損

※客足が減少したことによる売上減少額は、災害により生じた損失等には該当しない

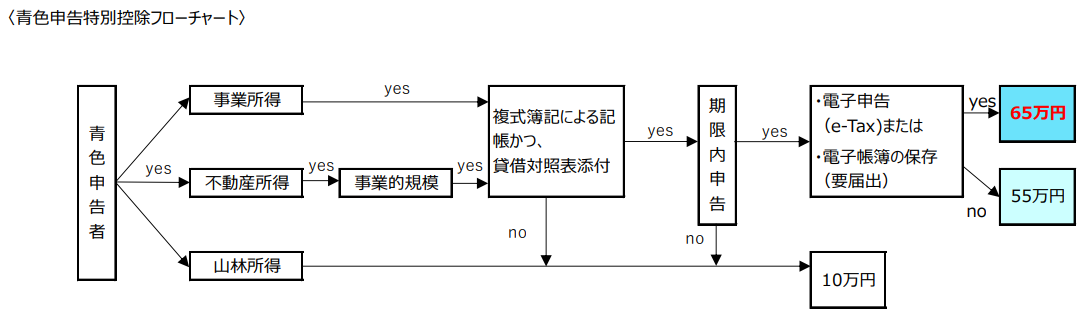

青色申告特別控除

R2年分から青色申告特別控除は、以下のフローチャートのとおりに改正されています。